Kredyty hipoteczne dla przedsiębiorców

Paradoksalnie przedsiębiorca musi czekać na przyznanie kredytu dłużej niż pracownik zatrudniony w jego firmie na umowę o pracę. Poza tym wymagana przez bank liczba dokumentów jest większa niż w wypadku etatowca. Co dokładnie sprawdzi instytucja finansowa i jakie są warunki przyznawania kredytów dla przedsiębiorców, tłumaczą eksperci Związku Firm Doradztwa Finansowego (ZFDF).

Zasady przyznawania kredytów dla przedsiębiorców

Jednym z podstawowym kryteriów dla banku przy decyzji o przyznaniu kredytu przedsiębiorcy jest minimalny czas prowadzenia działalności gospodarczej. Zbyt krótki okres może niestety zamknąć drogę do uzyskania kredytu. – W zależności od instytucji jest to okres od 6 nawet do 30 miesięcy. Na łagodniejsze traktowanie przedsiębiorca może liczyć jedynie w sytuacjach, gdy działalność gospodarcza jest dodatkowym źródłem dochodu, np. obok etatu lub jest wynikiem zmiany formy współpracy z poprzednim pracodawcą (tzw. samozatrudnienie) – tłumaczy Michał Krajkowski (Dom Kredytowy Notus S.A. i ZFDF). Osoby zatrudnione na etacie nie mają takich problemów, bowiem bank zwykle przyznaje im kredyt po 3 miesiącach od rozpoczęcia pracy.

W trakcie analizy ryzyka bank sprawdzi też, w jakiej branży działa firma i czy nie jest ona wpisana na listę tych zagrożonych lub ograniczonego kredytowania. Na takiej liście znajdują się m.in. działy specjalnych produkcji rolnych, branża paliwowa, transportowa i hotelarska. W przypadku branż zagrożonych spadkiem koniunktury instytucja finansowa może odrzucić wniosek kredytowania firmy, która w niej działa.

W otrzymaniu kredytu przeszkodą jest biurokracja

Przedsiębiorca starający się o kredyt musi również wykazać się większą liczbą dokumentów niż „etatowiec”. – Właściciel firmy musi zjawić się w banku z długą listą potrzebnych dokumentów. Konieczne jest przedstawienie zaświadczenia o wpisie do ewidencji działalności gospodarczej, kopii księgi przychodów i rozchodów (min. za ostatnie kilka miesięcy), wyciągów rachunków firmowych, zaświadczenia o nadaniu numerów NIP i REGON, PIT-ów za ostatni rok lub 2 lata oraz aktualne zaświadczenia z urzędu skarbowego oraz z ZUS o niezaleganiu z podatkami i składkami na ubezpieczenia społeczne oraz zdrowotne. Na tym jednak nie koniec. Często trzeba dostarczyć dodatkowe dane, jeśli analitycy danego banku uznają, że jest to konieczne do oceny klienta – tłumaczy Michał Krajkowski (Dom Kredytowy Notus S.A. i ZFDF).

Własna działalność a zdolność kredytowa

Wielu przedsiębiorców stara się obniżać swoje dochody z uwagi na znaczne obciążenia podatkowe. Okazuje się jednak, że dla banku jest to jeden z najważniejszych czynników analizowanych podczas decyzji o przyznaniu kredytu. – Nie bez znaczenia jest też sposób rozliczania się. W przypadku przedsiębiorców uiszczających podatek w formie karty podatkowej banki szacują zdolność kredytową, mnożąc wymiar podatku przez przyjęty przelicznik. Sprawia to, że wynik często nie jest zadawalający dla kredytobiorcy – mówi Łukasz Kosiński (Credit House i ZFDF).

Przedsiębiorca nie może czuć się jednak pokrzywdzony. Dużym atutem w przypadku zaciągania przez niego kredytu jest możliwość sfinansowania nieruchomości w połowie na cele prywatne. Np. w przypadku domu piętro można przeznaczyć na część mieszkalną, a parter na cele związane z działalnością gospodarczą. Dzięki temu kredyt będzie tańszy niż gdyby był w całości przeznaczony na cele inwestycyjne.

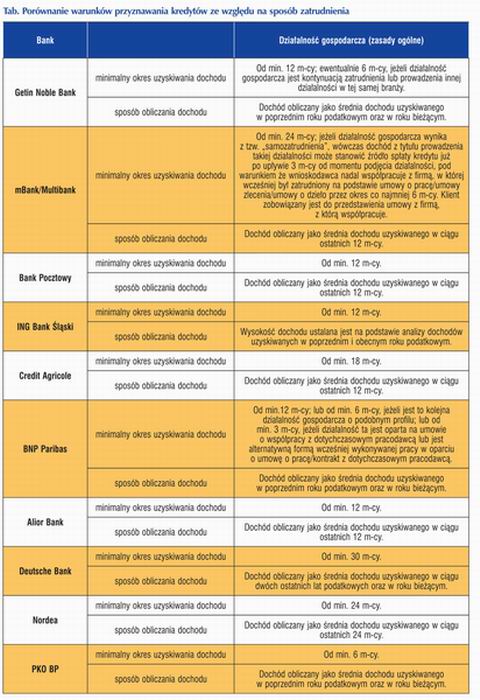

Jakie warunki musi spełnić osoba ubiegająca się o kredyt, gdy prowadzi działalność gospodarczą? Na to pytanie odpowiedzieli eksperci ZFDF i sprawdzili, jakie wymogi stawiają banki przed przedsiębiorcami starającymi się o kredyt. Zestawienie prezentujemy poniżej:

Autor: Agata Zarębska